1. De enveloppen uit grootmoeders tijd

Toen computers nog niet bestonden, pakten onze grootmoeders het beheer van het huishoudbudget zeer praktisch aan. Wanneer ze het netto maandloon en de overige inkomsten zoals kinderbijslag in handen kregen, legden ze voor elke kost een stapeltje geld opzij.

Zo was er een stapeltje voor elektriciteit, voor kolen of stookolie, voor voeding, voor belastingen en zelfs voor verzekeringen. Vervolgens verdween elk hoopje biljetten in een enveloppe, die zorgvuldig werd verstopt.

Als er een betaling moest gebeuren, hoefden ze enkel het geld uit de juiste enveloppe te halen. Onze grootmoeders hanteerden een heel strikt budgetbeheer en waren goede managers!

2. Blijft grootmoeders aanpak overeind in het digitale tijdperk?

Tegenwoordig leven we in een wereld met virtueel geld. We kunnen meer uitgeven dan we verdienen, meerdere kredietkaarten gebruiken … Het risico bestaat dat u, vroeg of laat, geen geld meer op uw rekening heeft en schulden zich opstapelen. Een goed budgetbeheer is dus zeer belangrijk!

Waarom passen we dus de methode van onze grootmoeders niet toe en maken we, net als zij, enveloppen? Virtuele enveloppen uiteraard! Hiertoe volstaan enkele eenvoudige regels.

Een spaarrekening toont het totaalbedrag. Maar niets belet u om het geld fictief in verschillende categorieën of ‘enveloppen’ in te delen. Bij elke transactie verhoogt of vermindert u het bedrag van de betreffende ‘enveloppe’.

2.1. Welke enveloppen moet u voorzien?

Indien u perfect weet wat u uitgeeft, kunt u de verschillende kosten bepalen en onderverdelen in enveloppen. Er zijn vaste terugkerende kosten (energie, taksen, verzekeringen, onderhoud, abonnementen, etc.), variabele terugkerende kosten (voeding, hobby’s, diensten, kleding, medicijnen, etc.), spaargeld en leningen.

2.2. Wees voorbereid en zet elke maand het nodige geld opzij

Op basis van de vorige facturen kunt u een raming maken van het jaarlijkse budget voor deze categorieën. Om te weten hoeveel u per maand moet voorzien, deelt u dat bedrag door twaalf.

Laten we bijvoorbeeld aannemen dat u jaarlijks eenmalig € 1200 betaalt voor uw autoverzekering. Om te voorkomen dat u honderden euro’s in een keer moet neertellen, kunt u maandelijks een twaalfde van dat bedrag, hetzij € 100, opzijleggen. Op de vervaldag kunt u dan gewoon deze spaarpot aanspreken en hem de volgende maanden terug aanvullen.

Als u voor elke post op deze manier te werk gaat, krijgt u een reeks van bedragen die u maandelijks moet sparen om alle terugkerende kosten over het ganse jaar te dragen. De som van deze bedragen kunt u storten op een spaarrekening, die u bij ontvangst van de facturen kunt aanspreken.

2.3. Visualiseer de ‘enveloppen’ met een Excel of Google.doc spreadsheet

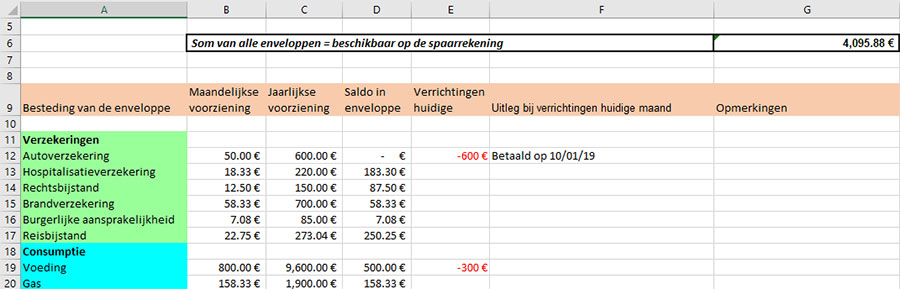

Het is perfect mogelijk om, net als onze grootmoeders, de inhoud van een spaarrekening onder te verdelen in ‘enveloppen’. Naarmate de facturen binnenlopen, kunt u het geld uit de enveloppen opnemen. Iedere lijn van een Excel of Google.doc spreadsheet krijgt de naam van een enveloppe en in verschillende kolommen wordt de evolutie ervan weergegeven.

Typ in de eerste kolom de verschillende soorten vaste terugkerende kosten, alsook de variabele terugkerende kosten. Noteer in de tweede kolom het jaarlijkse bedrag van elke post.

In de derde kolom geeft u het bedrag in dat u maandelijks voor deze post opzij moet leggen. In de vierde kolom komt het beschikbare totaalbedrag in deze enveloppe. Wanneer u geld uit deze ‘enveloppe’ haalt, brengt u dat bedrag in de vijfde kolom in mindering. Tot slot kunt u in de zesde kolom meer info over deze transacties bijhouden.

Een Excel- of Google.doc-werkblad per maand volstaat om een duidelijk en actueel overzicht te krijgen van uw beschikbare spaargeld. Leg hierbij zinvolle verbanden van de ene cel naar de andere en van het ene werkblad naar het andere.

Deze aanpak zorgt ervoor dat u geen problemen krijgt in de maanden waarin de facturen toestromen. U hoeft immers alleen maar het bedrag uit de juiste ‘enveloppe’ te halen!

Houd aan het begin van de maand telkens het totaalbedrag van deze ‘enveloppen’ apart. Dan weet u wat er overblijft om te sparen of te lenen.

3. Elke maand nieuwe financiële middelen en de mogelijkheid om te lenen zonder krap te zitten

Door uw uitgaven op deze manier af te vlakken voorkomt u problemen in de maanden waarin facturen en kosten zich opstapelen. Vaak zijn dat de maanden december en januari. Er blijven telkens financiële middelen beschikbaar, die u naar believen kunt gebruiken.

Deze vrije middelen geven aan hoeveel u kunt lenen om uw projecten vlotter te realiseren. Denk aan grote aankopen, verbouwingen of reizen. U kunt sneller uw wensen vervullen, terwijl uw maandelijkse aflossing draaglijk blijft.